これまで、米国のGAFAや中国のBATなど“BigTech”のデジタル決済への参入や、各国による中央銀行デジタル通貨の取り組みなどを紹介してきました。では、デジタル技術の発達は、世界のマネー体制にどのような変革をもたらすのでしょうか。

複数の選択肢からマネーを「選べる」時代

まず、デジタル技術の発達により、数多くの選択肢の中からマネーを「選ぶ」ことが容易になっています。

ここでは「マネー」という用語を、広く「支払手段」という意味で使わせていただきます。かつて、殆どの人々にとって、「どうやって支払うか」という選択肢は、事実上、現金に限られていました。「ツケ払い」にする場合でも、結局、月末などに現金で払っていたわけです。この間、企業の支払いについては、現金輸送のコストとリスクを避けるため、「為替」という技術や、これに基づく手形や小切手という支払方法が生まれました。それでも、支払手段の選択肢は多くありませんでした。

しかし、電信技術の発達とともに「電信送金」が普及するようになり、さらにATMの普及により、一般の人々も電信送金を簡便に使えるようになりました。民間のイニシアチブにより、クレジットカードやデビットカード、電子マネーなどの支払手段も登場しました。このように、技術革新は支払手段の選択肢を大きく増やしてきました。

さらに近年では、スマ―トフォン、QRコードやNFC(近距離無線通信)などのデジタル技術の普及を背景に、電子マネーやモバイル決済など、新しい支払手段が次々と登場しています。

このような、マネーの選択肢の拡大は、基本的には「用途に応じた手段の選択を可能にする」という意味で、人々に便益をもたらすものです。

例えば、現金は、「匿名性」や、入手した現金を直ちに次の支払いに使える「即時性」などのメリットを持っていますが、逆に言えば「落としたり盗まれたら危ない」ということでもあります。だから、海外旅行で大量の現金を持ち歩く人は少ないわけです。かつては、現金のような「匿名性」や「即時性」といった特徴を持たない旅行小切手が広く使われました。さらに、クレジットカードの普及により、海外旅行は従来に比べかなり快適なものになりました。

また、現金で少額の支払いを行うことは、例えば、7円を払うのに5円玉を1個と1円玉を2個渡すか、10円を渡して3円のお釣りを貰わなければならないように、かなりの手間がかかります。この点、電子マネーは少額の支払いでも一瞬で処理することができます。

通貨の競争

さらに最近では、「通貨」という意味でのマネーについても、選択肢が増加する傾向にあります。

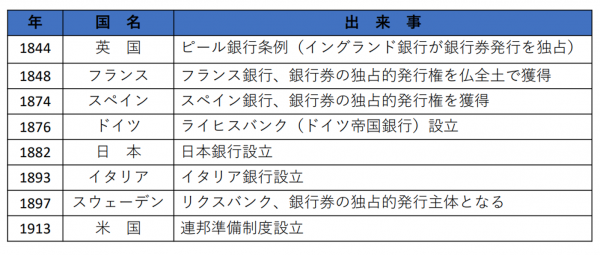

19世紀以降、各国は通貨を独占的に発行する中央銀行を持つようになり、近・現代を通じて、「一国で一つの通貨単位」という姿が当たり前のように受け入れられてきました。米国ならドル、ドイツならマルク、日本なら円、というかたちです。

これに対し、ノーベル賞経済学者フリードリヒ・フォン・ハイエクは1970年代、中央銀行による通貨発行の独占をやめ、自由競争に委ねるべきとの提案をしました。そうすれば、最も信認のある通貨が生き残ることになり、政府による通貨発行権の濫用や、これによる中長期的な人々の損失を回避できるという考え方です。しかし、ハイエクの提案を現実に採用する国はありませんでした。

しかし、その後の技術革新や経済のグローバル化に伴い、国内通貨の代わりに外貨を使うコストは低下傾向にあります。さらに2009年以降、ソブリン通貨(法定通貨)単位に拠らない暗号資産(仮想通貨)も発行されるようになっています。これらは、ハイエクの想定した世界の一部が、形を変えて現れつつあるともいえます。

今や、海外との取引が多い企業は、資金管理を多通貨で考えることが常識となっています。個人のレベルでも、頻繁に海外出張をする方は、持ち帰った外貨を円に戻さず、次の出張のために持ち続ける方も多いでしょうし、海外経験の長い人の中には、海外の銀行口座に紐付けたクレジットカードを使う方もいらっしゃるでしょう。

国のレベルでも、自国通貨の代わりに外貨が使われるケースがみられています。カンボジアやジンバブエでは、自国通貨の代わりに米ドルが使われる「ドル化」が進んでいます。さらに、エクアドルやエルサルバドルのように、米ドルの法定通貨化に踏み切る国々もあります。

フェイスブックが主導する「リブラ」を巡る国際的な議論も、このような文脈の中で捉えることができます。

通貨は、法定通貨だから、あるいは、納税に使えるからというだけで使われるわけではありません。「ドル化」が進むカンボジアやジンバブエでも、それぞれリエル、ジンバブエ・ドルが法定通貨でした。通貨が支払手段として使われるためには「信認」と「使い勝手」が重要であり、これらに劣る通貨は、ますます淘汰されやすくなっています。

だからこそ、国際社会はリブラを警戒した訳です。いくら法定通貨でも、信認や使い勝手の劣る通貨は、リブラとの競争に勝てるとは限りません。そして、人々が国内の取引において、自国通貨の代わりにリブラを使うようになれば、間接的に資金流出が起こってしまいます。

将来の通貨システム

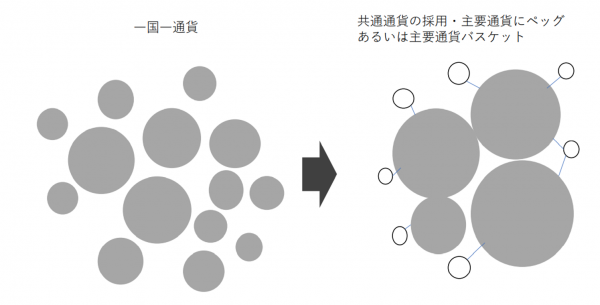

デジタル技術革新の下、信認や使い勝手に劣る通貨が淘汰されやすくなっていくとすれば、将来の通貨システムは、これまでのような「一国一通貨」を基本とする体制から、「いくつかの主要通貨と、これにリンクする衛星通貨」のような体制に近づいていく可能性が考えられます。

英国の中央銀行であるイングランド銀行のキング元総裁は、前世紀末の1999年のスピーチで、「中央銀行の力は今がピークであり、今後中央銀行の数は減るだろう」と予言しました。実際、欧州ではいくつかの欧州通貨(マルク、フラン、リラ、ドラクマなど)がユーロに統合され、「独立した通貨を一元的に発行する」という意味での古典的な中央銀行の数は、確かに減りつつあります。他の地域でも、将来を見据えた通貨統合の議論がみられています。

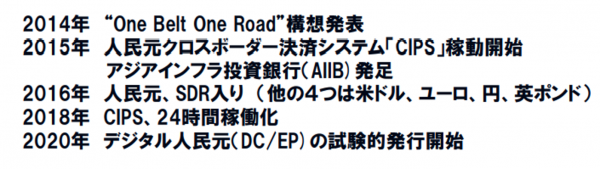

デジタル技術革新の中で独立した通貨圏を維持し続けようとすれば、通貨の信認確保と使い勝手の向上に、これまで以上に努めていく必要があります。例えば、中国のデジタル人民元の取り組みも、近年の人民元クリアリングバンクの各国への設置や、人民元のSDR(特別引出権)入り(2016年)、クロスボーダー人民元決済システム“CIPS”の稼動(2015年)、その24時間稼働化(2018年)など、人民元のプレゼンス向上に向けた中国の包括的な取り組みの一環として捉える必要があります。

もちろん、国がなぜ独立した通貨を持つべきなのかという問題自体、理論的には容易ならざる問題です。しかし、少なくとも、自国独自のマクロ政策(財政政策や金融政策)が効果を発揮していく上で、人々が自国通貨を使い続けていることは重要な前提になります。いくら「円」をコントロールしても、人々がそもそも経済活動に「円」を使わなくなれば、経済に影響を及ぼすことはできないのです。日本も、世界における通貨の競争を十分に意識して、円の信認維持と、その使い勝手の向上に取り組んでいく必要があります。

連載第12回「デジタル時代の難問――課税」(12月2日掲載予定)