デジタル技術革新は、経済活動の姿を変えつつあります。この中で、これまでビジネスで使われてきた各種の「紙」がデジタルに代替される「ペーパーレス化」が進んでいます。その代表例が、紙の現金(銀行券)のキャッシュレス手段への代替です。しかし、これより先に世界的にデジタルへの代替が進んだものとして「手形」や「小切手」が挙げられます。

小切手をデビットカードに代替していった米国

海外では日本に先立って、手形や小切手の減少が進んできました。

米国ではかねてから、小切手が支払手段として広く使われてきました。米国に住んだことのある方々は、スーパーマーケットのレジで小切手に金額を書いたり、公共料金を払うために小切手を郵送した経験をお持ちだろうと思います。また、後で手元に戻ってきた使用済み小切手をチェックして、何にいくら使ったのかという家計管理に役立てたのではないでしょうか。

一方で、このような小切手の広範な利用は、米国の銀行がキャッシュレス化に取り組む大きな動機になりました。米国では規制により、銀行は要求払預金を持つ預金者に対し、ベーシックな小切手帳を無料で提供するよう求められていました。その小切手が現実に使われると、これを物理的に運ぶコストがかかります。したがって銀行は、小切手の物量をなるべく減らし、電子的手段に置き換えることでコストを削減しようしたわけです。

このような取り組みの一例が、小切手の紙を運ぶ代わりに、小切手を画像データ化して送る「トランケーション」でした。

しかし、これでは小切手そのものが無くなる訳ではありません。そこで、より抜本的な方法として、米国の銀行界は「デビットカード」の利用拡大に努め、支払の段階から小切手をデビットカードに代替していきました。今では、米国のスーパーや小売店にはデビットカード端末が広く整備されています。

日本における手形の歴史

一方、日本ではもともと小切手が普及しなかったため、ペーパーレス化の議論は、主に手形、とりわけ、企業が「●か月後に支払う」ことを約束して、現金に代わる支払手段として用いる約束手形について行われてきました。

手形の起源には諸説ありますが、ルネサンス期の地中海貿易で使われるなど、海外ではかなり長い歴史を持っています。英国の中央銀行であるイングランド銀行も、当初は手形の割引を主な業務として発足しています。これに対し日本では、手形は明治時代に産業振興の鍵を握る制度として西欧から導入され、各地で手形交換所が開設されるとともに急速に利用が拡大しました。

これに伴い「手形小切手法」は、長らく商法の重要な分野となりました。手形法は、国際的に法律の調和が図られた先駆的な法律でもあります。日本も、1930年にジュネーブ手形法統一条約を批准し、国内法化しています。

紙の商業手形がもたらしたメリット

近代日本経済において手形の利用が拡大したのは、手形が、紙技術に基づくいくつかのメリットをもたらすものだったからです。

まず、代金を「後払い」にできます。仕入れなどの代金を今ではなく数か月後に払うことを可能とする約束手形は、実質的には企業間で与信、すなわち、お金の貸し借りをしていることになります。とりわけ経済が高成長し資金需要が旺盛な中では、このような「企業間信用」は重要なファイナンス手段となります。もしも手形がなければ、企業は仕入れ代金を直ちに払わなければならず、その分のお金をどこからか借りてこなければなりません。

また、手形を受け取った側は、これを資金調達に使えます。もちろん、代金を現金などですぐ支払ってくれればそれに越したことはないのですが、代わりに手形を受領した場合には、「手形割引」などの比較的簡便な方法で、これから受け取るはずの支払代金(売掛金債権)を現金化できます。これは、手形が紙の形態をとり、法的にも「有価証券」とされたことで可能となりました。

さらに、手形が「受取人起動」の仕組みを可能にしたことも挙げられます。手形という紙を「呈示」して支払いを受けるということは、お金を受け取る側が、受け取るために必要な情報をしっかり管理するインセンティブに結び付きます。「払い忘れ」はあっても、自分の利害に関わる「受け取り忘れ」は、滅多にないはずです。

加えて、「裏書」という仕組みにより、手形が転々流通する場合でも、自分に至るまでに所持人がきちんと連続していることを、紙の上で確認できます。

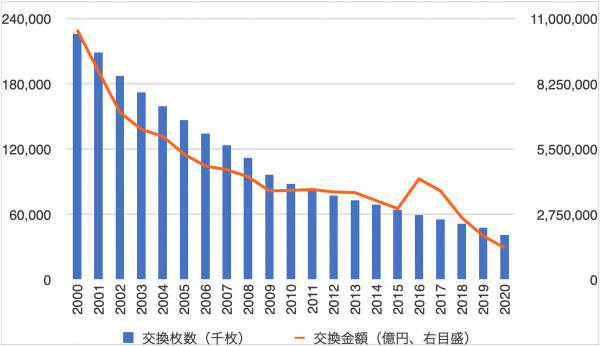

手形の減少

近年、日本でも、約束手形の利用は減少傾向を辿っています。現在の約束手形の交換高は、ピーク時(1990年)の約3%にまで縮小しています。

この中で経済産業省は本年2月、2026年をめどに約束手形の利用を止めるよう産業界に求めていく方針を明らかにしています。これには、紙のハンドリングに伴うコストの低減やデジタル化の推進という意図もありますが、支払い側が「後払い」に使える手形を無くすことで、受け取り側がより早く資金を手にできるようにしようという問題意識もあります。

デジタル化に必要なこと

しかし、手形は「無くそう」と言えばそれで便利になるというものではありません。

支払う側が代金を「後払い」にするのは、即座に支払うためには余計に流動性を抱える負担が発生するという、経済的な理由があったからです。この点を考慮せずに、ただ手形を無くそうとすれば、支払う側は引き続き、何らかの理由をつけて後払いにしたがるはずです。そうなると、受け取る側は手形がなくなる分、むしろ現金化手段に困ることにもなりかねません。この問題は、金融が超緩和状態にあり金利も極端に低い現状では表面化しにくいのですが、金融環境が変われば顕在化する可能性もあります。もちろん、この問題は既に広く意識され、2013年には、手形の代わりに売掛金債権をデジタル化するインフラとしての電子債権記録機関「でんさいネット」が発足していますが、その利用はなお伸び悩んでいます。

手形をスムーズにデジタル化していくためには、並行して、売掛金債権をデジタルベースで簡便に資金調達に使えるような金融手法を発展させることが大事になります。例えば、売掛金を担保に資金を貸し出す“ABL”(Asset Based Lending)などがその候補となるでしょう。

さらに、手形の利点である「受取人起動による情報保護の仕組み」や「裏書による権利の連続の証明」などの仕組みを、デジタル技術により実現していくことも重要になります。この観点からは、ブロックチェーンや分散型台帳技術などの応用についても、取り組んでいく必要があるでしょう。

このように、デジタル化やペーパーレス化は、「紙を無くせ」という号令をかければよいというものではありません。紙が「なぜ」使われてきたのかを把握し、デジタル技術によって、「紙を無くしても大丈夫」という環境を作っていく努力が重要になります。

連載第41回「大英帝国のデジタルマネー」(6月23日掲載予定)